Part 1

主流跨境电商市场概况

1.1 头部平台主导,新兴势力崛起

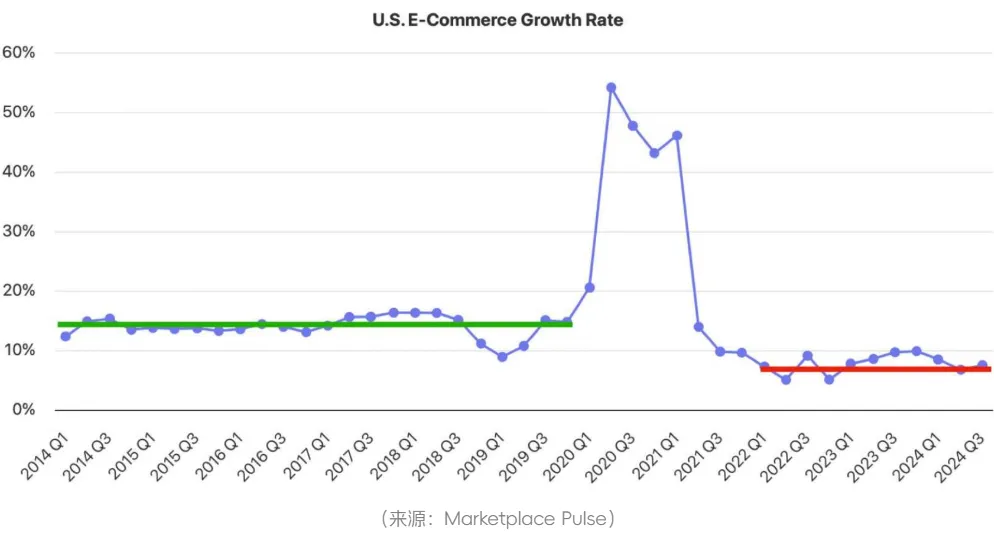

在全球经济形势复杂多变的当下,电子商务行业增速结构性放缓,头部平台正重构竞争格局。

根据Sensor Tower数据,全球电商增速已降至过去十年平均水平的50%。

但亚马逊、沃尔玛等五家头部平台贡献了行业增量的51%79,形成三大特征:

①资源向超级平台集中 亚马逊通过1400亿美元物流营收构建履约壁垒,沃尔玛实现5.39%营收增长同时优化供应链效率,技术+资本双轮驱动形成虹吸效应。

②新兴势力加速分化 Temu借助131%的营收增速冲击下沉市场,SHEIN通过柔性供应链保持40%复购率,TikTok Shop凭借社交裂变实现3倍GMV增长。

③全球化竞争本土化 亚马逊在德国投入100亿欧元强化本地物流3,沃尔玛依托全球5000+实体店构建全渠道网络8,平台竞争从单纯价格战转向属地化服务能力比拼。

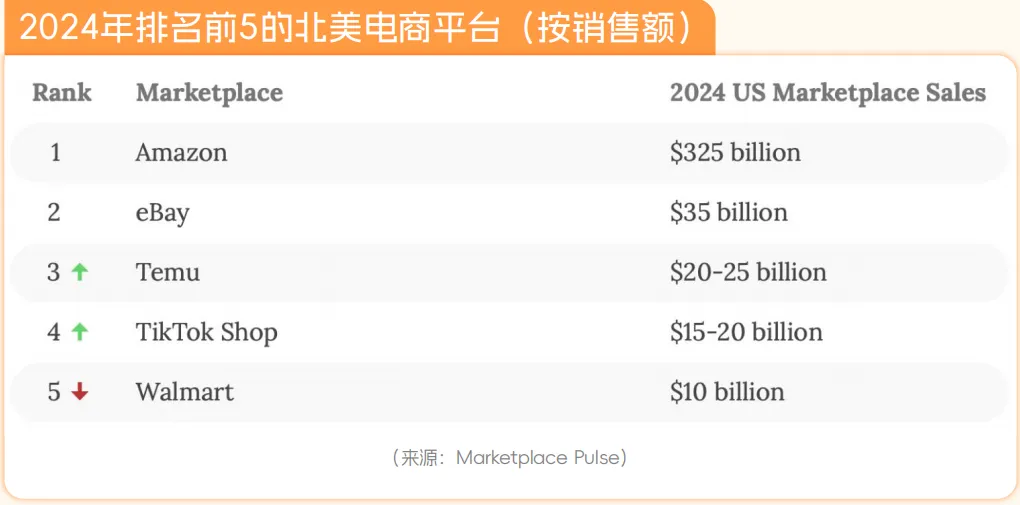

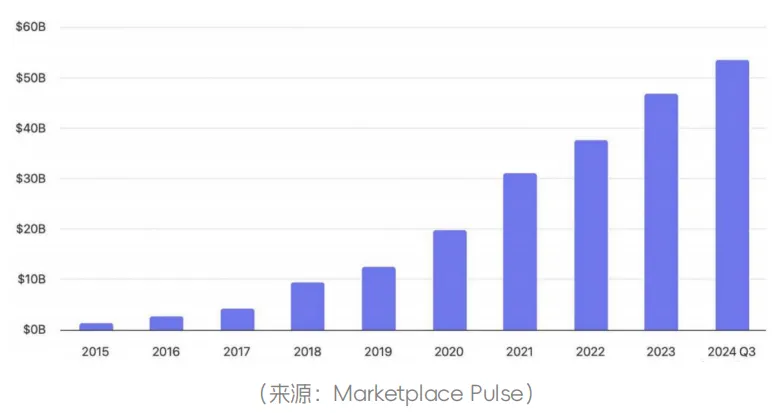

根据Marketplace pulse 在2024年排名前5的电商平台数据(按照销售额):

我们可以得出:

亚马逊稳居北美第一,预计2024年第三方销售额达3250亿美元,远超eBay(350亿美元)和沃尔玛(100亿美元)。

Temu设定600亿美元年度目标(美国占40%),以低价中国直邮模式迅速扩张;

TikTok Shop美国首年目标175亿美元,但因用户接受度低、商品种类有限,实际Tiktok美区完成低于目标,但是已经超过了沃尔玛的线上业务。

1.2 竞争格局:物流与价格的双重博弈

亚马逊凭借“快速配送”构建护城河,商品丰富度与次日达服务远超沃尔玛、Temu等对手:

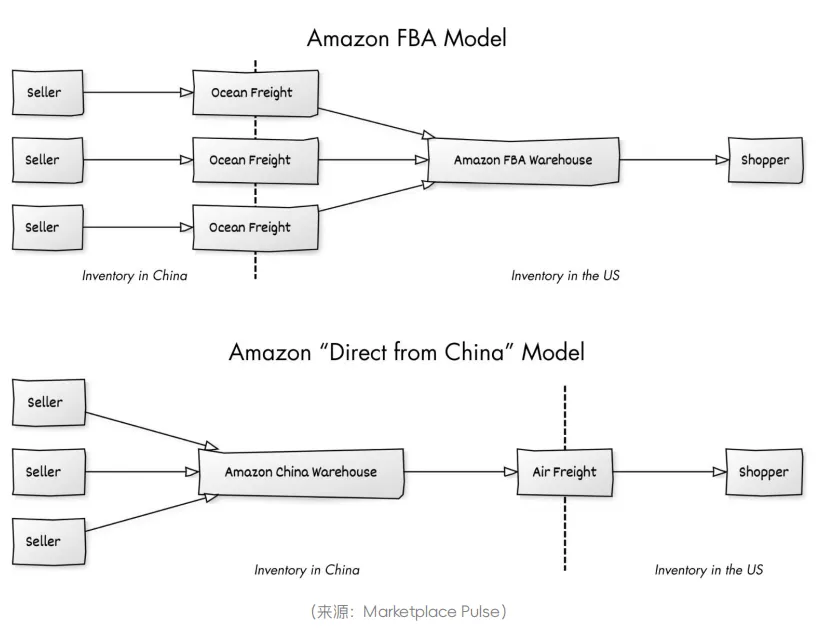

尽管Temu和Shein通过低价策略分流部分消费者,但亚马逊通过降低服装类佣金(15美元以下商品佣金降至5%)刺激销量,并推出中国直邮板块Amazon Haul,与Temu直接竞争。

亚马逊低价商城运作模式如下:

Amazon Haul 畅销商品数量:

Part2

亚马逊平台的发展与变化

2.1 全球市场拓展与卖家生态

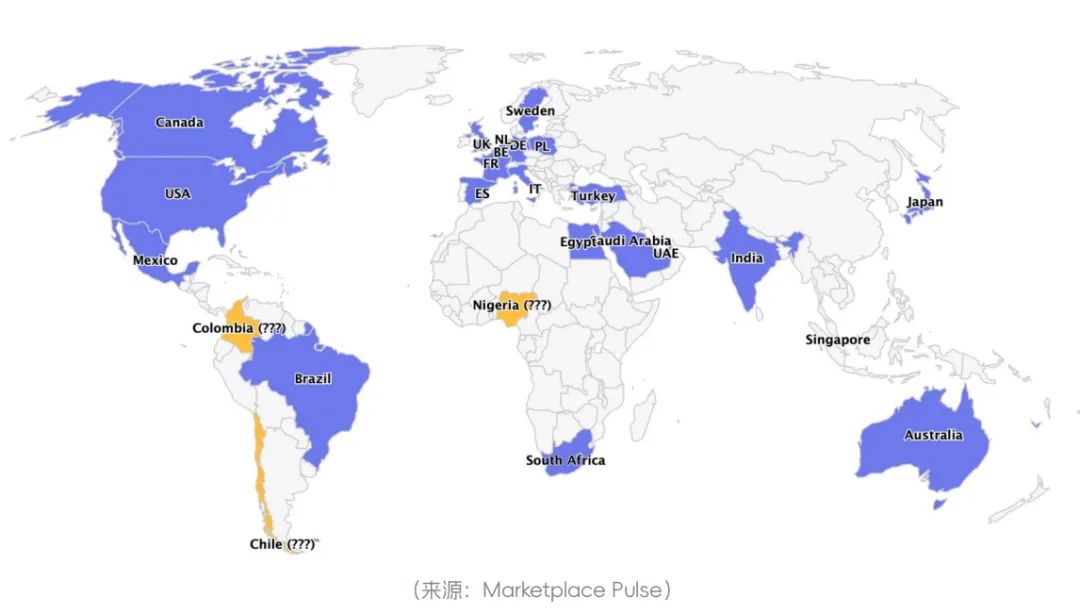

--新市场进入:2024年亚马逊新增南非站点,全球活跃站点达22个。

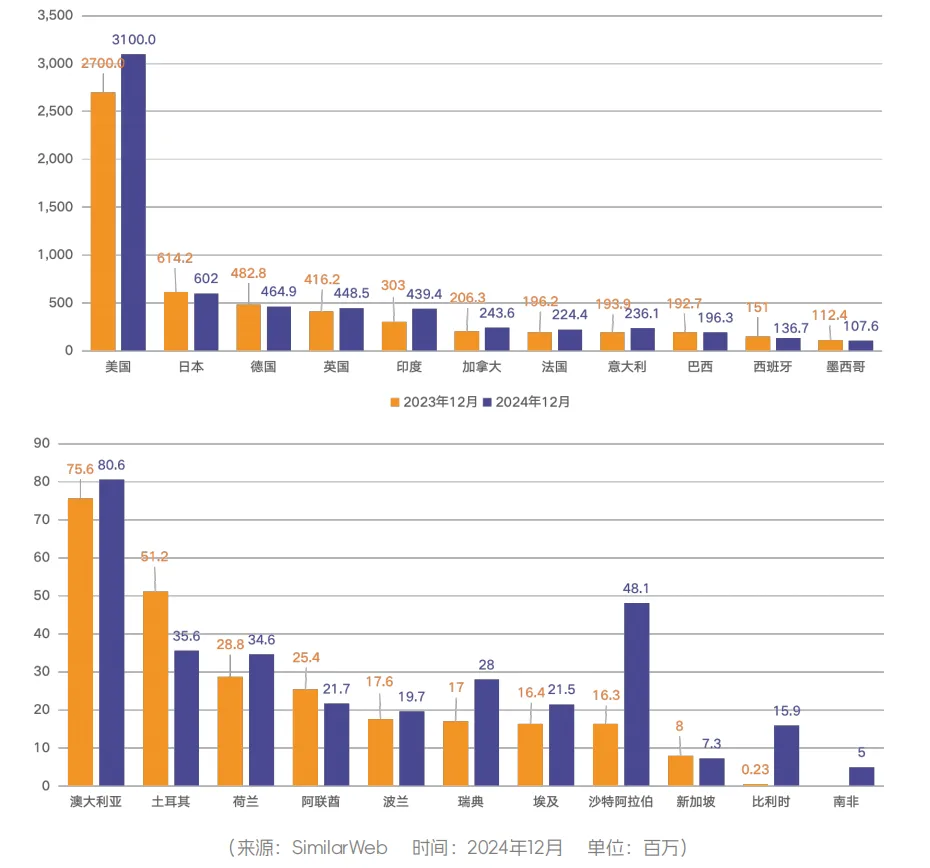

--卖家增长:全年新增90万卖家,五年累计超400万,但仅入驻超5年的老卖家贡献半数以上销售额。美国站仍是核心,占全球流量的47.5%,而沙特、埃及等新兴站点流量增长显著。

2.2 技术创新与广告业务

--AI购物助手Rufus

2024年7月全面开放,支持两步快速下单,推荐准确性不断提高。AI有望通过分析海量商品信息,进一步简化购物流程,未来甚至可能实现语音下单。

但如果AI界面逐渐取代传统搜索,亚马逊和谷歌等平台的算法将掌握更大权力,决定用户看到的商品,卖家和品牌的运营模式也将面临重大变革,传统的搜索引擎优化(SEO)可 能被针对AI算法的优化所取代 。

--亚马逊广告收入破500亿美元

零售媒体广告崛起,亚马逊广告收入5年增长5倍,十年飙升50倍,成为利润率最高的业务之一。

亚马逊广告业务的成功是零售媒体广告兴起的一个缩影。

2.3 流量与用户行为

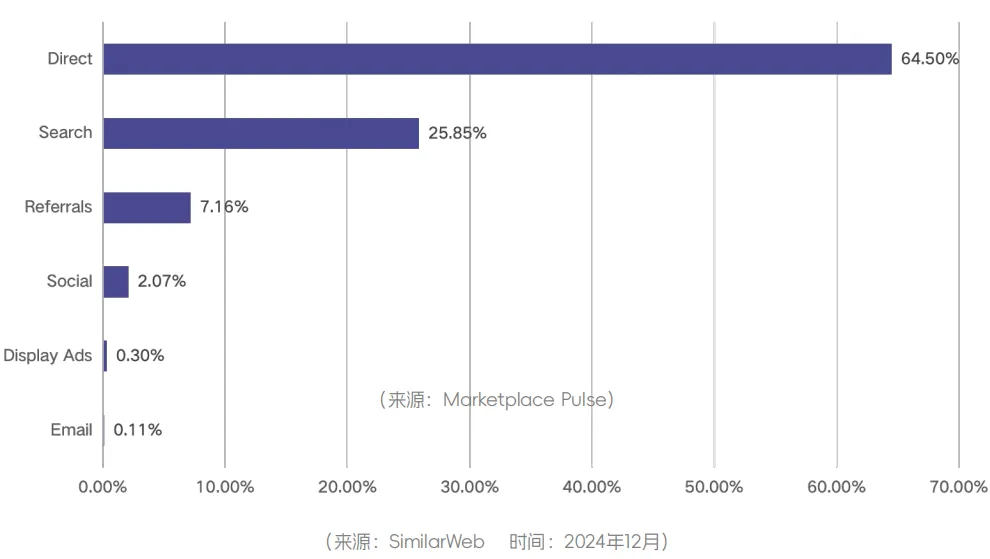

--流量来源:64.5%用户直接访问亚马逊网站,25%-30%来自搜索引擎,社交和展示广告引流效果微弱。

--亚马逊全球各个站点流量情况:

美国站目前仍然是亚马逊流量最大的站点,占其全球22个市场总访问量的47.5%。

沙特阿拉伯站、埃及站、比利时站等站点市场发展迅速,潜力较大,与2023年相比流量 增长显著;

美国站、印度站等也有一定幅度的增长,市场整体较为稳定且持续拓展。而 日本站、德国站等站点则出现了流量下滑的情况。

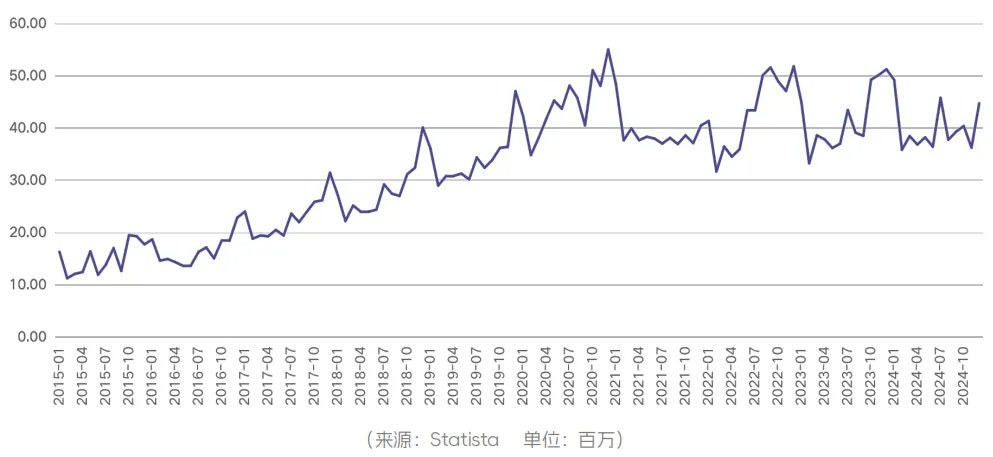

--亚马逊购物应用下载量:

自2015年1月以来,亚马逊购物应用程序的全球月下载量大幅增加,在2020年12月达到 约5500万次下载的峰值。但随着全球电商市场的蓬勃发展,亚马逊面临着来自新兴企业 的激烈竞争。

Part3

亚马逊销量及销售额分布

3.1 收入结构

2024年亚马逊净收入6380亿美元,同比增长11%,净利润592亿美元(+94.7%)。

核心业务包括:

在线商店:2470亿美元(占比38.7%)

第三方卖家服务:1561亿美元(五年增长190%)

AWS云服务:1075亿美元(持续稳健增长)

在区域市场中:

国际站:销售额从 2020 年的 1044.2 亿美元增长到 2024 年的 1429.1 亿美元,但销售占比从 27% 下降到 22%。但德国、日本等站点仍贡献稳定增长。

北美站:销售额持续增长,从 2020 年的 2362.9 亿美元增长到 2024 年的 3875 亿美元,销售占比稳定在 60% - 61%。

总销售额:从 2020 年的 3860.7 亿美元增长到 2024 年的 6379.7 亿美元,整体呈上升趋势。

3.3 Prime Day促销效应

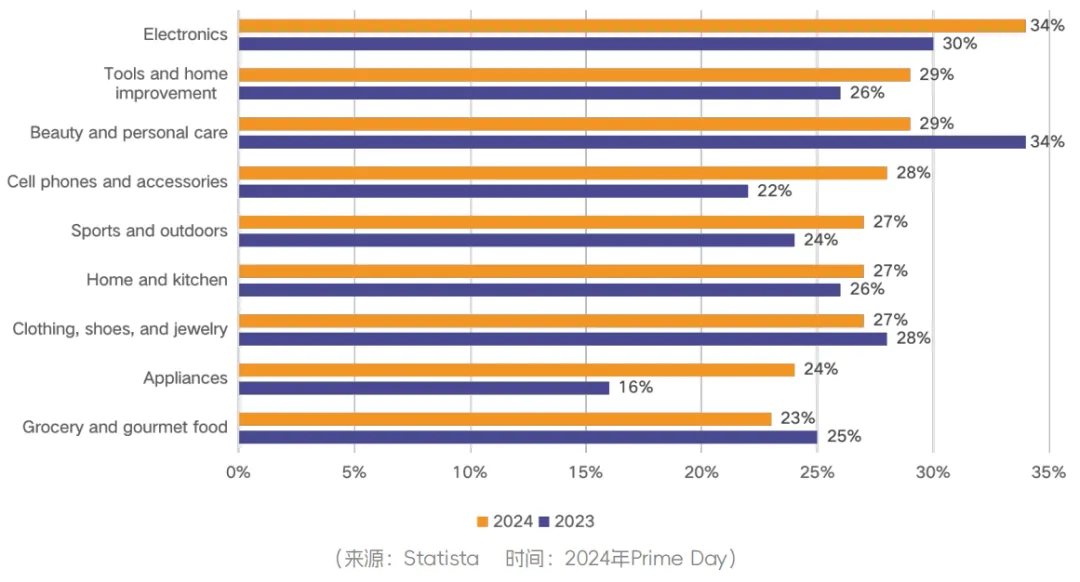

2024年Prime Day期间:

电子产品折扣率最高(34%),家居、美妆紧随其后(29%)。

服装类销量占比27%,家居类26%。未参与促销品牌借流量红利,销售额增长116%。

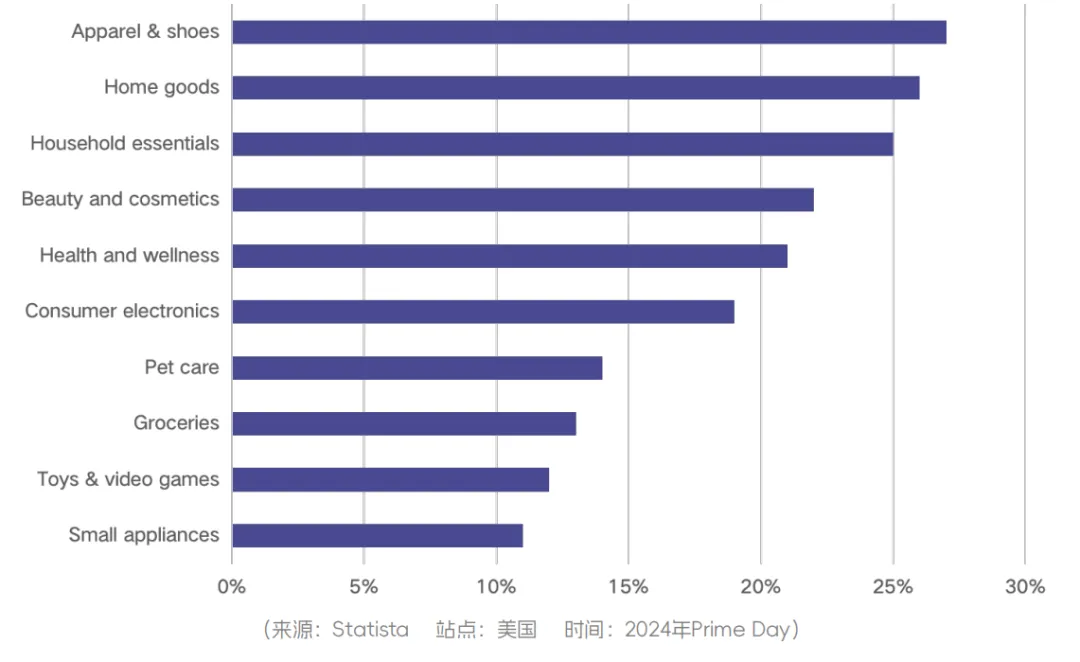

--亚马逊Prime Day购物者购买的主要产品类别:

从上述数据可知:

①畅销品类分析:

服装和鞋类:位列榜首,购买比例接近 30%,显示出消费者在 Prime Day 对时尚穿戴类产品有较高需求。

家居用品:紧随其后,购买比例也较高,反映出消费者对家居环境改善和日常用品采购的重视。

家庭必需品:同样受欢迎,说明消费者倾向于在促销活动时囤货日常所需品。

②中等受欢迎品类:

美容化妆品、健康保健产品和消费电子产品:购买比例在 20% - 25% 之间,表明这些品类在 Prime Day 也具有较大市场吸引力,消费者会选择在此时购买相关产品。

③一般受欢迎品类:

宠物护理、食品杂货、玩具和视频游戏以及小家电:购买比例在 10% - 15% 左右,虽然占比相对较低,但也体现了消费者在 Prime Day 购物的多样性和个性化需求。

Part4

亚马逊卖家及类目数据

4.1 卖家地域分布

--中国卖家:占亚马逊全球第三方销售额50%以上,美国站占比53.6%,墨西哥站高达72%。

--美国卖家:仅1%跨洲销售,本土化特征显著。

4.2 热门类目与竞争策略

以亚马逊美国站为例,家庭和厨房类目备受中国卖家青睐(占比36.2%),是中国卖家 最为关注的类目;

其次是电子产品(占比12.2%);厨房和餐厅(占比7.0%);美容及 个人护理(占比5.4%);

工具及家居装修(占比4.4%);玩具及游戏(占比3.5%);其余类目占比均在3.5%以下,部分类目如乐器、艺术、手工艺和缝纫等占比极低。

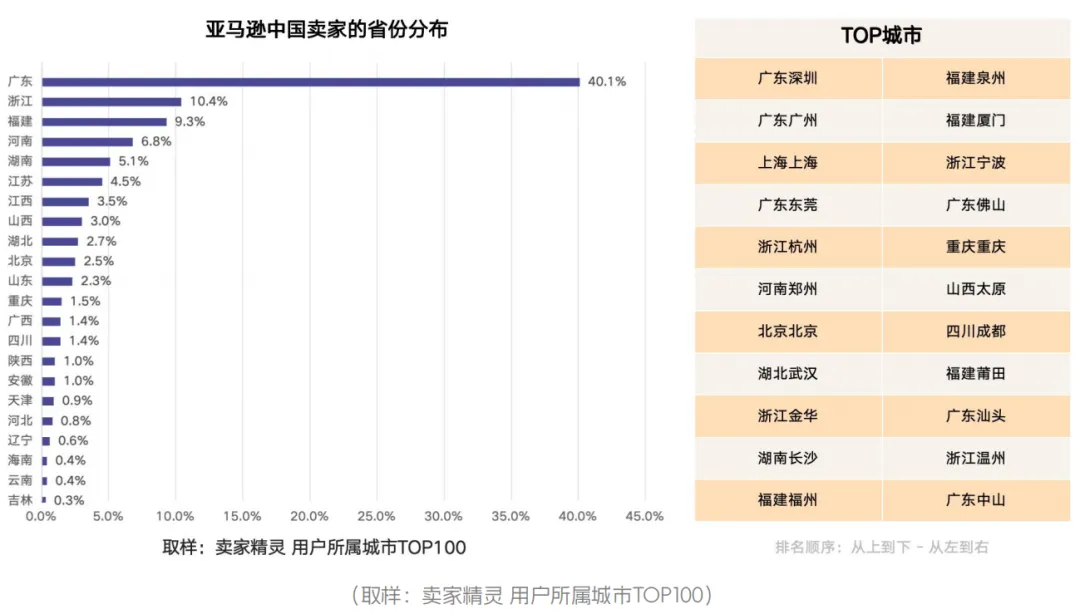

4.3 地域集群效应:

广东(40.1%)、浙江(10.4%)、福建(9.3%)卖家集中,依托供应链与物流优势。

领取完整版的由卖家精灵提供的。可留言领取

2024年亚马逊数据报告和往年数据报告

(来源:跨境移花宫)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。