继上一篇文章《重磅!令和5年日本税改大纲,两大关键词:过渡和便利》,我们解读了令和5年日本税改大纲,已清晰了解到本次税改的大方向和具体细则。

除了颁布针对于免税企业申报时20%特例的便利政策外,我们继续深挖发现,日本国税厅还对提交JCT发票号申请的时间进行了灵活处理,这个对咱们中国卖家是利好的消息。

之前根据规定,如果想要在2023年10月1日成为合规开票商,那么企业必须在2023年3月31日前提交申请JCT。

但在最新的法规中,企业只要在2023年9月30日前提出申请,都可以在2023年10月1日成为合规开票商。

(图片来源:日本税务通讯报刊)

那么如果企业由于临近10月才进行递交,在10月1日未能获得注册号,企业该在等待下号期间如何开票呢?税局提出了两个建议:

可以告知购买方,该企业已经在办理注册手续,收到JCT注册号后会第一时间补上发票。

可以先向购买方开出临时发票,在收到注册号后将JCT注册号加注在发票上,补开正式标准发票。

当然,税局更加希望各位有计划注册JCT的企业,能够尽早注册,不要在最后一刻提交,以免造成不必要的麻烦。

日本JCT 20%特例减负措施—— 问&答

此次税改,针对小型企业税收抵免过渡措施(20%特例)备受中国卖家关注,我们来看看以下几个常见问题,艾思给出详细的解答。

Q:20%特例申报,是所有卖家都可以适用?要看基准期销售额吗?

A:不是,20%特例适用对象为:因发票制度放弃免税资格,选择2023年10月1日作为合格开票商而成为应税企业者。所以只能是自愿申请的卖家适用(年销售额不超过1000W日元),超阈值不行。

Q:税改推出20%特例申报方式,对中国电商卖家来说有什么影响?

A:零售业分成2种,对于零售电商(商品买进直接卖出),简易申报也是按照80%系数抵扣,那跟税改(纳税额直接计算为课税营业额的20%)一致的。

但对于其他抵扣系数不是80%的行业可能会有影响。比如制造零售业(买原料加工生产再零售),简易适用抵扣系数70%,而税改制度80%。

所以对于自愿放弃免税,因为申请了invoice变成课税事业者,电商零售业的卖家本身可以提前申请简易申报,那么对最终申报税金的计算方法上没有什么影响。

Q:如果有客户赶不上简易申报申请,是不是可以用20%特例政策去申报呢?

A:如果客户符合使用特例的标注,使用特例算法不需提前申请,在申告书上备注即可。

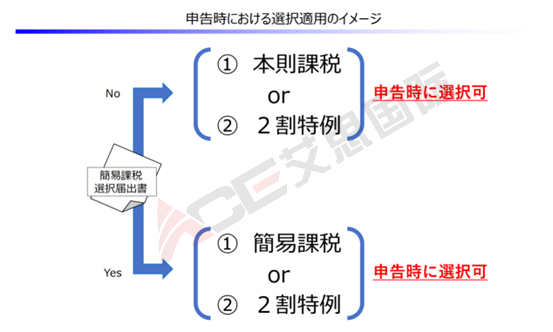

Q:我本身是免税企业,提交的JCT注册时也申请了简易申报,20%特殊是否不适用?

A:无论是选择20%特例课税还是简易课税,都可以适用。即使提交了适用简易课税制度的申请书,也可以在申报时选择20%特例(无需撤回简易科税制度选择申请)。

(图片来源:日本財務省)

2023年春节后,注册日本JCT的卖家成呈几何增长!众所周知,日本合格发票制度并不是只针对中国电商卖家,而是面向全日本企业。

目前税局对JCT登录申请时间延长了半年,在推动免税事业者成为合格开票商方面实施多项举措,释放了全员课税的信号。对于有志于长期耕耘日本市场的卖家,建议尽快提上日程申请JCT。

(来源:ACE Tella)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。