本文经授权转载自:品牌出海BrandGlobal

作者:品牌出海BrandGlobal

2022年的经济大环境逆风状态下,美妆巨头Ultra Beauty与丝芙兰母公司LVMH的营收仍然再创新高。然而,这两大垂直领域的美妆品牌并没有让亚马逊的“姿色”逊色半分。

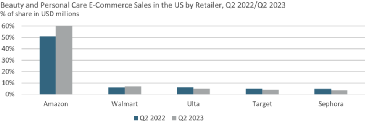

亚马逊在美国11 个美容和个人护理类别中均处于明显的线上销量领先地位,并且仍在不断扩张着市场份额。根据Euromonitor International近期发布的电商数据显示,与2022年相比,2023 年第二季度,除脱毛产品外,亚马逊在所有美妆品类上都占有可观的市场份额。

美国美妆电商市场中,亚马逊与沃尔玛的影响力不可忽略,但与亚马逊占比60%的市场份额相比而言,沃尔玛则显得相形见绌。

01· 亚马逊的夺魁之路

亚马逊通过提供每日低价、广泛的产品范围和服务到位的物流体系,在美容领域以及许多其他领域一往无前,反观丝芙兰等美妆平台的定位则更高端、价格也更高,这也让亚马逊得以击败许多美妆垂直品类平台。

此外,根据Euromonitor International的电商数据显示,2022年Ultra Beauty与丝芙兰的线上市场份额均有所下降,2023年第二季度的销量也与2022年同期几乎持平。相比而言,亚马逊的销售额则超过了10亿美元,从而获得了占领线上市场的优势。

与此同时,旺季促销也是亚马逊获得成功的原因之一。亚马逊2022年仅在第四季度就获得了1/3的销售额,而Ultra Beauty的第四季度线上销售额占全年总额的比例则为27%。

第四季度的旺季销售与Prime Day等大型促销活动,无疑是亚马逊的制胜法宝。

02· 促销活动见真章

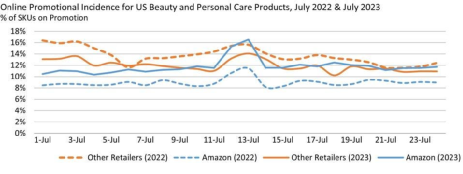

Prime Day与Prime Early Access活动是亚马逊平台的年度性大促,平台在此期间会推出数千种特价产品,其中就涵盖了许多美妆个护产品。

Euromonitor 的消费者调研结果显示,60%的消费者表示参与零售平台活动是奔着折扣的,其次是免费配送与新产品尝鲜。与此同时,亚马逊的美妆个护产品促销比例在7月13日Prime Day期间达到17%的峰值水平,高于促销期外 11% 的平均水平。其他美妆平台的折扣率虽然也有所变化,但是远没有亚马逊那般让利给消费者。

甚者,2023年亚马逊的Prime Day折扣力度比2022年更大。

图源:Euromonitor International

2023年上半年中,亚马逊上的美妆个护促销品就比其他零售商少,仅有11%的SKU进行了促销。相比之下,Ultra Beauty的促销率为11%。

作为亚马逊常年的竞争对手,沃尔玛的美妆个护促销率为18%。

各类平台的促销切入点也不同:亚马逊大力推广婴幼儿专用产品,其次是除臭剂与香水;沃尔玛则是香水、彩妆与护发产品。

封面图源:图虫创意

(来源:雨果网的朋友们)